FX為替チャートの見方

どんなに時代が変わって文明の利器が発達しても、いつの時代も人間の心理が相場を作っていることは変わらないことのようですね。それはFXのテクニカルチャートを見ればある程度ご理解いただけることでしょう。過去のさまざまなチャートを検証するとき、ある共通点や法則を見出された方も決して少なくないと思います。

相場で勝っている人や負けている人は、それぞれの立場においてある共通の感情を持つ生き物のようです。買いの局面や売りの局面を判断するときも例外ではありません。

ある共通の感情や心理を持つヒトが相場を作っているのですから、過去の値動きとの共通点や数多く当てはまる法則を見つけられるのも納得のゆく話です。

そこで、「知らないよりは知っておいたほうが良い」FXのテクニカル指標をいくつか簡単にご紹介します。なお、FXのテクニカル分析は大きく分けてトレンド系分析とオシレーター分析に分けられます。 トレンドが発生しているときにはトレンド系分析による順張り(トレンドフォロー)が機能し、一方ボックス圈で推移しているような保合い相場ではモメンタムオシレーター分析による逆張りが機能すると考えられています。

ここではトレンド系分析とモメンタム系分析の指標をいくつか簡単にご紹介します。

相場で勝っている人や負けている人は、それぞれの立場においてある共通の感情を持つ生き物のようです。買いの局面や売りの局面を判断するときも例外ではありません。

ある共通の感情や心理を持つヒトが相場を作っているのですから、過去の値動きとの共通点や数多く当てはまる法則を見つけられるのも納得のゆく話です。

そこで、「知らないよりは知っておいたほうが良い」FXのテクニカル指標をいくつか簡単にご紹介します。なお、FXのテクニカル分析は大きく分けてトレンド系分析とオシレーター分析に分けられます。 トレンドが発生しているときにはトレンド系分析による順張り(トレンドフォロー)が機能し、一方ボックス圈で推移しているような保合い相場ではモメンタムオシレーター分析による逆張りが機能すると考えられています。

ここではトレンド系分析とモメンタム系分析の指標をいくつか簡単にご紹介します。

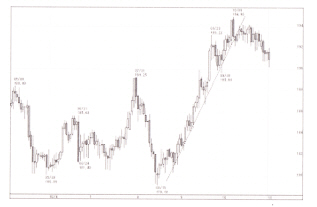

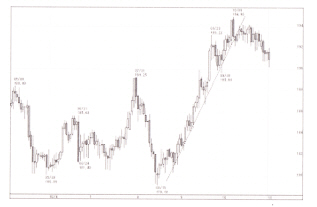

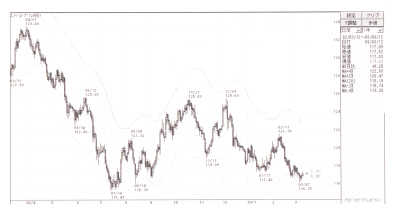

トレンドラインとは数個の高値や安値を結んだ線のことで、一般的に上昇トレンドラインとは直近の安値とさらに安いそれ以前の安値を結んだ線のことをいいます。下降トレンドラインとは、直近の高値とさらに高いそれ以前の高値を結んだ線のことをいいます。

イメージ図はこの下降トレンドラインです。実勢レートがトレンドラインを突き抜けた(ブレイク)とき、具体的には上昇トレンドラインを実勢レートが下に突き抜けた(ブレイクダウン)ときにマーケットが反転したと見なします。

イメージ図はこの下降トレンドラインです。実勢レートがトレンドラインを突き抜けた(ブレイク)とき、具体的には上昇トレンドラインを実勢レートが下に突き抜けた(ブレイクダウン)ときにマーケットが反転したと見なします。

上昇トレンドを例にした場合、短期のトレードでは線で結んだ安値と安値の期間を短くし、中長期のトレードではプロットする期間を長くするのが一般的な使われ方です。

ポイントとして、トレンドラインは間違ったシグナルを出しがちだという点です。線を引く際は極端な高値や安値は無視して、相対的な高値、及び相対的な安値を結んだ線を引くようにし、正しいシグナルを探す以上に、間違ったシグナルにだまされないように注意したほうがよいでしょう。

イメージ図はこの下降トレンドラインです。実勢レートがトレンドラインを突き抜けた(ブレイク)とき、具体的には上昇トレンドラインを実勢レートが下に突き抜けた(ブレイクダウン)ときにマーケットが反転したと見なします。

イメージ図はこの下降トレンドラインです。実勢レートがトレンドラインを突き抜けた(ブレイク)とき、具体的には上昇トレンドラインを実勢レートが下に突き抜けた(ブレイクダウン)ときにマーケットが反転したと見なします。上昇トレンドを例にした場合、短期のトレードでは線で結んだ安値と安値の期間を短くし、中長期のトレードではプロットする期間を長くするのが一般的な使われ方です。

ポイントとして、トレンドラインは間違ったシグナルを出しがちだという点です。線を引く際は極端な高値や安値は無視して、相対的な高値、及び相対的な安値を結んだ線を引くようにし、正しいシグナルを探す以上に、間違ったシグナルにだまされないように注意したほうがよいでしょう。

数あるテクニカル指標の中でも、もっとも知名度が高く、多くの人に使われているものです。

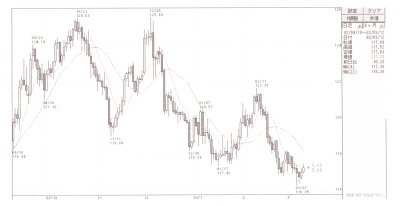

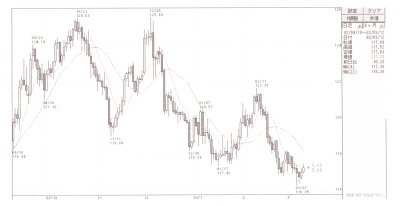

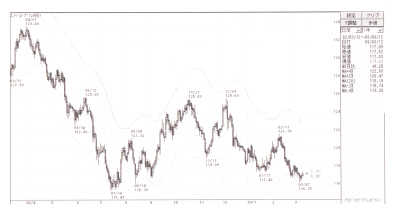

FX為替に限らす、相場は絶え間なく変動しており、その動きはまったく予想できません。突発的な予想外の材料に反応して、一時的に急騰や急落をすることも多々あり、全体の流れを把握しづらくなることがあります。そのようなとき、相場の流れをわかりやすく把握するために、極端な値動きを排除する目的で移動平均法が利用されます。

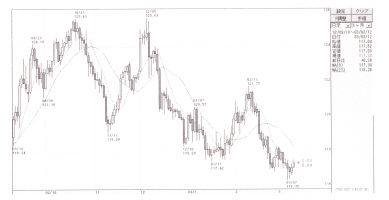

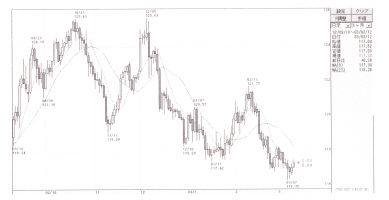

移動平均線の見方として、実勢レートに加え、短期・中期・長期の移動平均線のそれぞれがどのようなトレンドを描き、どのように交差しているかに注目します。移動平均線はそれぞれ任意の期間で設定できますが、上記の図では一般的な9日と21日の移動平均線をプロットしています。

移動平均線の見方として、実勢レートに加え、短期・中期・長期の移動平均線のそれぞれがどのようなトレンドを描き、どのように交差しているかに注目します。移動平均線はそれぞれ任意の期間で設定できますが、上記の図では一般的な9日と21日の移動平均線をプロットしています。

テクニカルアナリストの人達は、それぞれの得意とする手法で市場の分析をするに当たって、各々が使いやすい期間を任意に設定されているようです。

FX為替に限らす、相場は絶え間なく変動しており、その動きはまったく予想できません。突発的な予想外の材料に反応して、一時的に急騰や急落をすることも多々あり、全体の流れを把握しづらくなることがあります。そのようなとき、相場の流れをわかりやすく把握するために、極端な値動きを排除する目的で移動平均法が利用されます。

移動平均線の見方として、実勢レートに加え、短期・中期・長期の移動平均線のそれぞれがどのようなトレンドを描き、どのように交差しているかに注目します。移動平均線はそれぞれ任意の期間で設定できますが、上記の図では一般的な9日と21日の移動平均線をプロットしています。

移動平均線の見方として、実勢レートに加え、短期・中期・長期の移動平均線のそれぞれがどのようなトレンドを描き、どのように交差しているかに注目します。移動平均線はそれぞれ任意の期間で設定できますが、上記の図では一般的な9日と21日の移動平均線をプロットしています。テクニカルアナリストの人達は、それぞれの得意とする手法で市場の分析をするに当たって、各々が使いやすい期間を任意に設定されているようです。

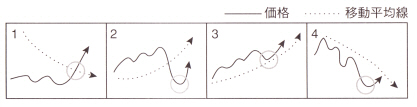

移動平均線を語る上で、決して欠かせないのが「グランビルの法則」です。

「グランビルの法則」とは、米国の著名なテクニカルアナリスト、ジョセフ・E・グランビルによって発見された、実勢レートと移動平均線の動きで売り買いの信号をつかむ法則で、買い信号と売り信号がそれぞれ4種ずつ、計8種の売買信号があります。

短期移動平均とされる20日の移動平均線を主に利用し、長期売買よりは短期売買に有効といわれています。

グランビルの法則・買いシグナル

買いシグナル1

買いシグナル1

移動平均線が下落した後、横ばいもしくは上昇しかけているような状況で、下にあった実勢レートがその移動平均線を上向きに抜けた場合。 いったん下向きになった移動平均線の下落が一服するということは、まもなく実勢レートが反騰するということを表しています。

買いシグナル2

実勢レートが移動平均線より上にあって、かつ移動平均線が上昇しつつある状態で、実勢レートがその移動平均線を上から下へ抜けた場合。こうした下向きの突破は、今回の反落が最終の段階に至ったという意昧ですので、買い信号と判断します。

買いシグナル3

実勢レートが移動平均線より上にある状態で、いったん移動平均線へ向けて下落したレートが、そのまま移動平均線を下向きに突っ切らすに再び反発した場合。レートは下向きになったものの、結果的に移動平均線が実勢レートの下落を支えてくれる「支持線」の役割をしたような場合です。このような場合、実勢レートが移動平均線にもっとも近づいたときが買い信号とされます。

買いシグナル4

移動平均線より下にある実勢レートが下落し、いったん移動平均線から遠ざかった後、すぐに反発して再び移動平均線へ接近している場合。移動平均線と価格との距離が遠ければ遠いほど、平均線へ再接近する可能性が高いといわれています。実勢レートが移動平均線へと回帰する性質を利用した買い信号です。

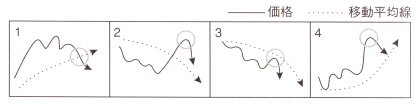

グランビルの法則・売りシグナル 売りシグナル1

売りシグナル1

移動平均線が上昇した後で横ばいまたはやや下落に転じて、移動平均線の上にあった実勢レートがその移動平均線を上から下に抜けた場合。

売りシグナル2

移動平均線が下降しているにもかかわらず、その下方にあった実勢レートが移動平均線を下から上に抜けた場合。

売りシグナル3

下落基調の移動平均線よりも下にあった実勢レートが、移動平均線へ向けで上昇したものの、移動平均線まで到達できすその目前で再度下落に転じた場合。

売りシグナル4

移動平均線が上昇しつつあるような場合でも、実勢レートが移動平均線から上へ向けて大きくかい離した場合。

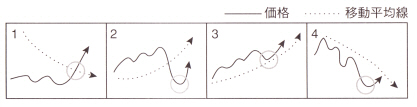

「グランビルの法則」とは、米国の著名なテクニカルアナリスト、ジョセフ・E・グランビルによって発見された、実勢レートと移動平均線の動きで売り買いの信号をつかむ法則で、買い信号と売り信号がそれぞれ4種ずつ、計8種の売買信号があります。

短期移動平均とされる20日の移動平均線を主に利用し、長期売買よりは短期売買に有効といわれています。

グランビルの法則・買いシグナル

買いシグナル1

買いシグナル1移動平均線が下落した後、横ばいもしくは上昇しかけているような状況で、下にあった実勢レートがその移動平均線を上向きに抜けた場合。 いったん下向きになった移動平均線の下落が一服するということは、まもなく実勢レートが反騰するということを表しています。

買いシグナル2

実勢レートが移動平均線より上にあって、かつ移動平均線が上昇しつつある状態で、実勢レートがその移動平均線を上から下へ抜けた場合。こうした下向きの突破は、今回の反落が最終の段階に至ったという意昧ですので、買い信号と判断します。

買いシグナル3

実勢レートが移動平均線より上にある状態で、いったん移動平均線へ向けて下落したレートが、そのまま移動平均線を下向きに突っ切らすに再び反発した場合。レートは下向きになったものの、結果的に移動平均線が実勢レートの下落を支えてくれる「支持線」の役割をしたような場合です。このような場合、実勢レートが移動平均線にもっとも近づいたときが買い信号とされます。

買いシグナル4

移動平均線より下にある実勢レートが下落し、いったん移動平均線から遠ざかった後、すぐに反発して再び移動平均線へ接近している場合。移動平均線と価格との距離が遠ければ遠いほど、平均線へ再接近する可能性が高いといわれています。実勢レートが移動平均線へと回帰する性質を利用した買い信号です。

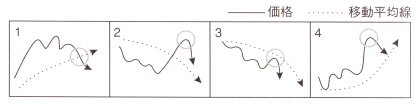

グランビルの法則・売りシグナル

売りシグナル1

売りシグナル1移動平均線が上昇した後で横ばいまたはやや下落に転じて、移動平均線の上にあった実勢レートがその移動平均線を上から下に抜けた場合。

売りシグナル2

移動平均線が下降しているにもかかわらず、その下方にあった実勢レートが移動平均線を下から上に抜けた場合。

売りシグナル3

下落基調の移動平均線よりも下にあった実勢レートが、移動平均線へ向けで上昇したものの、移動平均線まで到達できすその目前で再度下落に転じた場合。

売りシグナル4

移動平均線が上昇しつつあるような場合でも、実勢レートが移動平均線から上へ向けて大きくかい離した場合。

より短期の移動平均線が、より長期の移動平均線を突き抜けるような格好で互いに交差する局面がありますが、このような期間設定の異なる移動平均線の交差を「クロス」といい、代表的なものとして「ゴールデンクロス」と「デッドクロス」が挙げられます。

ゴールデンクロス

短期線が長期の移動平均線を下から上抜けることで、買い信号です。

デッドクロス

短期線が長期の移動平均線を上から下に抜けることで、売り信号です。

移動平均線は常に実勢レートに遅れて反応するため、上昇局面では移動平均線は実勢レートの下に位置し、逆に下降局面では常に実勢レートの上に位置することになります。ただ、実践でゴールデンクロスやデッドクロスに忠実に売買をしているとダマシにあい、痛い目を見ることが多いです。そのため平均線がクロスして瞬間に売買の判断をするのではなく、ある一定の値幅を足切りにしたり、期間設定の異なる複数の移動平均線を組み合わせて使うことによりダマシの罠にはまるリスクを軽減できるでしょう。

実際に単純移動平均のゴールデンクロスやデッドクロスだけを判断材料に売買して勝ち続けている人はまずいないでしょう。そこで、おまけとしてプロのテクニシャンが使う移動平均線の1つを簡単にご紹介します。

移動平均線の持つ遅行性といった弱点を補うことを目的に、移動平均をより実体に即した形にするために、ボラティリティーを時間の1つの要素として算出過程に盛り込んだ「VIDYA」といった指標がありますので、興味のある方はチェックしてみるといいでしょう。

移動平均には単純移動平均、修正移動平均、加重移動平均、指数平滑移動平均など多数あり、それらを組み合わせて使うことによりバリュエーションは限りなく広がります。移動平均線は研究すればするほどきりがなく、とても奥が深いため、今後もますます研究されると思われる指標の1つです。

ゴールデンクロス

短期線が長期の移動平均線を下から上抜けることで、買い信号です。

デッドクロス

短期線が長期の移動平均線を上から下に抜けることで、売り信号です。

移動平均線は常に実勢レートに遅れて反応するため、上昇局面では移動平均線は実勢レートの下に位置し、逆に下降局面では常に実勢レートの上に位置することになります。ただ、実践でゴールデンクロスやデッドクロスに忠実に売買をしているとダマシにあい、痛い目を見ることが多いです。そのため平均線がクロスして瞬間に売買の判断をするのではなく、ある一定の値幅を足切りにしたり、期間設定の異なる複数の移動平均線を組み合わせて使うことによりダマシの罠にはまるリスクを軽減できるでしょう。

実際に単純移動平均のゴールデンクロスやデッドクロスだけを判断材料に売買して勝ち続けている人はまずいないでしょう。そこで、おまけとしてプロのテクニシャンが使う移動平均線の1つを簡単にご紹介します。

移動平均線の持つ遅行性といった弱点を補うことを目的に、移動平均をより実体に即した形にするために、ボラティリティーを時間の1つの要素として算出過程に盛り込んだ「VIDYA」といった指標がありますので、興味のある方はチェックしてみるといいでしょう。

移動平均には単純移動平均、修正移動平均、加重移動平均、指数平滑移動平均など多数あり、それらを組み合わせて使うことによりバリュエーションは限りなく広がります。移動平均線は研究すればするほどきりがなく、とても奥が深いため、今後もますます研究されると思われる指標の1つです。

エンベロープ(envelope : 英語で「封筒」「包む物」等の意)は、その名の示す通り、移動平均線を上下に包み込むようなラインのことを指します。

エンベロープは移動平均線をある一定の幅だけ上下に乖離させることで表わされます。ここで用いる乖離幅の算出方法は、移動平均線に対する一定の比率でも結構ですし、または移動平均線からの値幅でもかまいません(ちなみに『外貨ネクスト』のテクニカルチャートでは、13日移動平均線からそれぞれ2%ずつ加減したものを用いています)。

エンベロープは移動平均線をある一定の幅だけ上下に乖離させることで表わされます。ここで用いる乖離幅の算出方法は、移動平均線に対する一定の比率でも結構ですし、または移動平均線からの値幅でもかまいません(ちなみに『外貨ネクスト』のテクニカルチャートでは、13日移動平均線からそれぞれ2%ずつ加減したものを用いています)。

こうして描かれた上限・下限のラインは、それぞれ「上値抵抗線」・「下値I支持線」と呼ばれ、トレンド形成の目安として利用します。もちあい局面が続いた後、実勢レートがエンベロープの上値抵抗線を下から上に突き抜ければ、上昇トレンドが形成されたと判断し「買い」のスタンスをとります。反対に下値支持線を上から下に突き抜ければ、下落トレンドが形成されたと判断して「売り」のスタンスをとる、ということになります。

このようにエンベロープはトレンドフォロー型の指標として使われるのが一般的ですが、実勢レートが移動平均線から大きく離れた場合に、移動平均に向かって戻ってくるといった傾向を利用して、実勢レートが移動平均線からある一定の乖離率を超えた場合に逆張りするといった活用もできます。

エンベロープは移動平均線をある一定の幅だけ上下に乖離させることで表わされます。ここで用いる乖離幅の算出方法は、移動平均線に対する一定の比率でも結構ですし、または移動平均線からの値幅でもかまいません(ちなみに『外貨ネクスト』のテクニカルチャートでは、13日移動平均線からそれぞれ2%ずつ加減したものを用いています)。

エンベロープは移動平均線をある一定の幅だけ上下に乖離させることで表わされます。ここで用いる乖離幅の算出方法は、移動平均線に対する一定の比率でも結構ですし、または移動平均線からの値幅でもかまいません(ちなみに『外貨ネクスト』のテクニカルチャートでは、13日移動平均線からそれぞれ2%ずつ加減したものを用いています)。こうして描かれた上限・下限のラインは、それぞれ「上値抵抗線」・「下値I支持線」と呼ばれ、トレンド形成の目安として利用します。もちあい局面が続いた後、実勢レートがエンベロープの上値抵抗線を下から上に突き抜ければ、上昇トレンドが形成されたと判断し「買い」のスタンスをとります。反対に下値支持線を上から下に突き抜ければ、下落トレンドが形成されたと判断して「売り」のスタンスをとる、ということになります。

このようにエンベロープはトレンドフォロー型の指標として使われるのが一般的ですが、実勢レートが移動平均線から大きく離れた場合に、移動平均に向かって戻ってくるといった傾向を利用して、実勢レートが移動平均線からある一定の乖離率を超えた場合に逆張りするといった活用もできます。

相場には、大別してトレンド相場と非トレンド相場(もち合い相場)の2つがありますが、この「ディレクショナル・ムーブメント・インデックス(DMI)」とは、マーケットの状況を見極めるために考案された指標で、トレンドの有無やトレンドの強弱を見るトレンドフォロー型の指標です。 DMIは3本の指標(「+DI」、「-DI」、「ADX」)から構成されており、「+DI」が正の方向性指標、「-DI」が負の方向性指標と考えられます。

「ADX」がトレンドの大きさを表します。この指標の見方として、「+DI」と「ADX」が一緒に上昇しているときは上昇トレンドの勢いが強く、「-DI」と「ADX」が一緒に上昇しているときは下降トレンドの勢いが強いと言えます。

「ADX」がトレンドの大きさを表します。この指標の見方として、「+DI」と「ADX」が一緒に上昇しているときは上昇トレンドの勢いが強く、「-DI」と「ADX」が一緒に上昇しているときは下降トレンドの勢いが強いと言えます。

もっと簡単な見方として、「+DI」が「-DI」よりも上にあれば上昇トレンドの傾向にあり、その逆ならば下降トレンドの傾向として見なします。また「+DI」と「-DI」の差が大きいほど相場の勢いが強く、差が小さいほど勢いが弱いと解釈できます。ダマシを避けるためのフィルターとして、「ADX」がある一定の水準(目安として30)以上になればトレンドを認識するという方法があります。

「ADX」がトレンドの大きさを表します。この指標の見方として、「+DI」と「ADX」が一緒に上昇しているときは上昇トレンドの勢いが強く、「-DI」と「ADX」が一緒に上昇しているときは下降トレンドの勢いが強いと言えます。

「ADX」がトレンドの大きさを表します。この指標の見方として、「+DI」と「ADX」が一緒に上昇しているときは上昇トレンドの勢いが強く、「-DI」と「ADX」が一緒に上昇しているときは下降トレンドの勢いが強いと言えます。もっと簡単な見方として、「+DI」が「-DI」よりも上にあれば上昇トレンドの傾向にあり、その逆ならば下降トレンドの傾向として見なします。また「+DI」と「-DI」の差が大きいほど相場の勢いが強く、差が小さいほど勢いが弱いと解釈できます。ダマシを避けるためのフィルターとして、「ADX」がある一定の水準(目安として30)以上になればトレンドを認識するという方法があります。

価格の動きに時間的要素を盛り込んだもので、Stop And Reversalと呼ばれているように、ドテン(反対のポジションを持つこと)シグナルを用いていることで、シグナル発生の遅行性や時間的要素の欠如といったモメンタム系の弱点を補ったものです。

描かれるトレンドラインの形状からパラボリック(放物線)とも呼ばれるこの指標は、上昇トレンドと下降トレンドの、それぞれ分かれた線の繰り返しで表されますが、その分離したそれぞれの線の始点をトレンド転換と見なし、ここが売買のポイントになります。

描かれるトレンドラインの形状からパラボリック(放物線)とも呼ばれるこの指標は、上昇トレンドと下降トレンドの、それぞれ分かれた線の繰り返しで表されますが、その分離したそれぞれの線の始点をトレンド転換と見なし、ここが売買のポイントになります。

マーケットがサポート(支持)、またはレジスト(抵抗)されている限りトレンドが継続していると見なしますが、ブレイクすれば(パラボリックの始点にタッチした地点で)ドテンするサインと見なします。特にクローズポイントとしてのみ用いるといったパラボリックの特徴から、例えば移動平均線を用いてエントリーし、クローズはパラボリックでタイミングをとるといった応用法も使えるでしょう。

描かれるトレンドラインの形状からパラボリック(放物線)とも呼ばれるこの指標は、上昇トレンドと下降トレンドの、それぞれ分かれた線の繰り返しで表されますが、その分離したそれぞれの線の始点をトレンド転換と見なし、ここが売買のポイントになります。

描かれるトレンドラインの形状からパラボリック(放物線)とも呼ばれるこの指標は、上昇トレンドと下降トレンドの、それぞれ分かれた線の繰り返しで表されますが、その分離したそれぞれの線の始点をトレンド転換と見なし、ここが売買のポイントになります。マーケットがサポート(支持)、またはレジスト(抵抗)されている限りトレンドが継続していると見なしますが、ブレイクすれば(パラボリックの始点にタッチした地点で)ドテンするサインと見なします。特にクローズポイントとしてのみ用いるといったパラボリックの特徴から、例えば移動平均線を用いてエントリーし、クローズはパラボリックでタイミングをとるといった応用法も使えるでしょう。

モメンタム系指標はマーケットがトレンドを形成しているときには誤ったシグナルを出しますが、トレンドレスなレンジ相場やボックス相場では非常に上手く機能するものです。

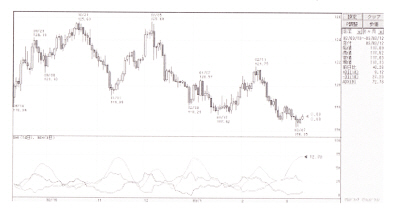

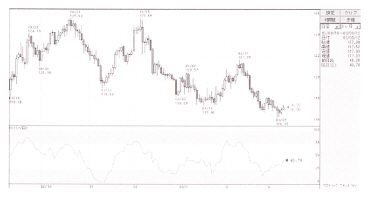

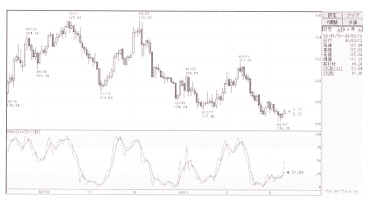

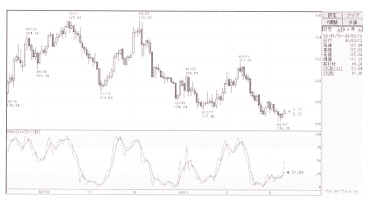

RSIはモメンタムオシレーターの代表的な指標で、パーセントをY軸にとり、その水準によって「買われすぎ」、「売られすぎ」を判断するものです。Y軸の中心に50パーセントがあり、上下にエッジバンドを設けます。一般的な使われ方として指数レベルの70%以上で「買われすぎ」、30%以下で「売られすぎ」として判断され、逆張り指標として使われますが、価格とのダイバージェンス(発散・逆行現象)やコンバージェンス(収束現象)からトレンド変化の確認シグナルにもなります。

RSIはモメンタムオシレーターの代表的な指標で、パーセントをY軸にとり、その水準によって「買われすぎ」、「売られすぎ」を判断するものです。Y軸の中心に50パーセントがあり、上下にエッジバンドを設けます。一般的な使われ方として指数レベルの70%以上で「買われすぎ」、30%以下で「売られすぎ」として判断され、逆張り指標として使われますが、価格とのダイバージェンス(発散・逆行現象)やコンバージェンス(収束現象)からトレンド変化の確認シグナルにもなります。

RSIの活用法として、ボラティリティーの大きさにより、取るデータ数を変化させたり、エッジバンド幅を変化させるなど上手くカスタマイズすれば、より良い分析ツールになります。ボラティリティーの概念を算出過程に盛り込み、オシレーターの弱点をある程度克服した指標として「VLDMI」といったものがありますが、これはアクティブなマーケットではとるデータを制限し、逆ではデータを解放するといったものです。

ダイバージェンス

ダイバージェンス(divergence)とは、RSIと相場の動きが一致せす、その方向が相反する状態のことをいいます。 例えば、為替相場は上昇を続けているにもかかわらず、その動きを基に算出したはすのRSIの動きは逆に下落している、といった状態です。こうしたダイバージェンスの出現は、現在進行中のトレンドが間もなく終了し、相場が転換点にさしかかっていることを示すサインとされています。

フェイリャー・スイング

フェイリャー・スイング(failUre swing)とは、いったん高値をつけたRSIが、その後すこし下げた後で再び上昇に転じたにもかかわらず、結局先の高値を更新できすに下落してしまう、一連の動きをいいます。このうち高値圈で発生するものを「トップ・フェイリャー・スイング」また安値圈で発生するものを「ボトム・フェイリャー・スイング」と呼びます。 RSIの値が70%以上かあるいは30%以下の水準でフェイリャー・スイングが発生した場合は、相場のトレンド反転が差し迫ったシグナルとして重要視されます。

RSIはモメンタムオシレーターの代表的な指標で、パーセントをY軸にとり、その水準によって「買われすぎ」、「売られすぎ」を判断するものです。Y軸の中心に50パーセントがあり、上下にエッジバンドを設けます。一般的な使われ方として指数レベルの70%以上で「買われすぎ」、30%以下で「売られすぎ」として判断され、逆張り指標として使われますが、価格とのダイバージェンス(発散・逆行現象)やコンバージェンス(収束現象)からトレンド変化の確認シグナルにもなります。

RSIはモメンタムオシレーターの代表的な指標で、パーセントをY軸にとり、その水準によって「買われすぎ」、「売られすぎ」を判断するものです。Y軸の中心に50パーセントがあり、上下にエッジバンドを設けます。一般的な使われ方として指数レベルの70%以上で「買われすぎ」、30%以下で「売られすぎ」として判断され、逆張り指標として使われますが、価格とのダイバージェンス(発散・逆行現象)やコンバージェンス(収束現象)からトレンド変化の確認シグナルにもなります。RSIの活用法として、ボラティリティーの大きさにより、取るデータ数を変化させたり、エッジバンド幅を変化させるなど上手くカスタマイズすれば、より良い分析ツールになります。ボラティリティーの概念を算出過程に盛り込み、オシレーターの弱点をある程度克服した指標として「VLDMI」といったものがありますが、これはアクティブなマーケットではとるデータを制限し、逆ではデータを解放するといったものです。

ダイバージェンス

ダイバージェンス(divergence)とは、RSIと相場の動きが一致せす、その方向が相反する状態のことをいいます。 例えば、為替相場は上昇を続けているにもかかわらず、その動きを基に算出したはすのRSIの動きは逆に下落している、といった状態です。こうしたダイバージェンスの出現は、現在進行中のトレンドが間もなく終了し、相場が転換点にさしかかっていることを示すサインとされています。

フェイリャー・スイング

フェイリャー・スイング(failUre swing)とは、いったん高値をつけたRSIが、その後すこし下げた後で再び上昇に転じたにもかかわらず、結局先の高値を更新できすに下落してしまう、一連の動きをいいます。このうち高値圈で発生するものを「トップ・フェイリャー・スイング」また安値圈で発生するものを「ボトム・フェイリャー・スイング」と呼びます。 RSIの値が70%以上かあるいは30%以下の水準でフェイリャー・スイングが発生した場合は、相場のトレンド反転が差し迫ったシグナルとして重要視されます。

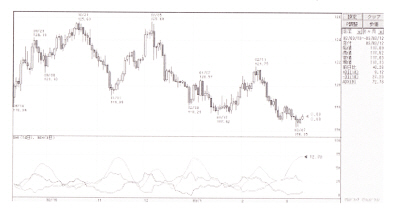

ストキャスティックス(Stochastics)も「相対力指数(RSI)」などと同じく、日々の値動きから「買われ過ぎ」・「売られ過ぎ」を判断するモメンタム・オシレーターです。マーケットが上昇局面では1日の高値近辺で、下落局面では1日の安値近辺で取引が終了するという傾向を前提に考えられたものです。

基本的には「%K」ラインと「%D」ラインの2本から構成されており、「%K」の平均線が「%D」です。%K、%Dのどちらでもよいのですが、一般的に%Dラインが70%以上であれば「買われすぎ」、30%以下では「売られすぎ」と見ます。特に、85%以上に達した場合の売りサインや、15%以下となった場合の買いサインはその信頼度は高いとされています。

基本的には「%K」ラインと「%D」ラインの2本から構成されており、「%K」の平均線が「%D」です。%K、%Dのどちらでもよいのですが、一般的に%Dラインが70%以上であれば「買われすぎ」、30%以下では「売られすぎ」と見ます。特に、85%以上に達した場合の売りサインや、15%以下となった場合の買いサインはその信頼度は高いとされています。

また、%Kラインが%Dラインを下から上抜けたときは買い、%Kラインが%Dラインを上から下抜ければ売りのサインです。なお、「%D」ラインと「スロー%D」ラインの2本で表しているストキャスティックスもありますが、見方は同じで、「%[)」ラインを「%K」ラインにおき換えて、また「スロー%D」ラインを「%D」ラインにおき換えて見ます。

基本的には「%K」ラインと「%D」ラインの2本から構成されており、「%K」の平均線が「%D」です。%K、%Dのどちらでもよいのですが、一般的に%Dラインが70%以上であれば「買われすぎ」、30%以下では「売られすぎ」と見ます。特に、85%以上に達した場合の売りサインや、15%以下となった場合の買いサインはその信頼度は高いとされています。

基本的には「%K」ラインと「%D」ラインの2本から構成されており、「%K」の平均線が「%D」です。%K、%Dのどちらでもよいのですが、一般的に%Dラインが70%以上であれば「買われすぎ」、30%以下では「売られすぎ」と見ます。特に、85%以上に達した場合の売りサインや、15%以下となった場合の買いサインはその信頼度は高いとされています。また、%Kラインが%Dラインを下から上抜けたときは買い、%Kラインが%Dラインを上から下抜ければ売りのサインです。なお、「%D」ラインと「スロー%D」ラインの2本で表しているストキャスティックスもありますが、見方は同じで、「%[)」ラインを「%K」ラインにおき換えて、また「スロー%D」ラインを「%D」ラインにおき換えて見ます。

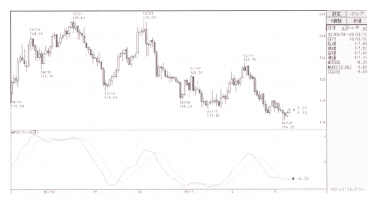

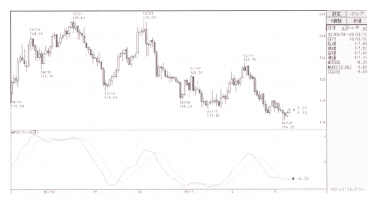

MACDとは「Moving Average Convergence and Divergence」の略で、2つの加重移動平均、もしくは平滑移動平均の差を測るものです。もとは「買われすぎ」や「売られすぎ」を判断するオシレーター系の指標として利用されていましたが、最近ではより短期の平均線とより長期の平均線との間に生まれるギャップを計測することにより、マーケットが天井を打ったか、もしくは大底をつけたかを確認する際に優れた指標になることが確認されました。

実勢レートが高値を更新して上昇しているのにMACDが高値を更新できない場合は「売りシグナル」となります。これの逆は「買いシグナル」です。実勢レートが高値を更新しているにもかかわらずMACDやモメンタムが同じペースで上昇しない場合や、また実勢レートよりも先にピークをつけた場合は、マーケットが反転する警告と見られます。

実勢レートが高値を更新して上昇しているのにMACDが高値を更新できない場合は「売りシグナル」となります。これの逆は「買いシグナル」です。実勢レートが高値を更新しているにもかかわらずMACDやモメンタムが同じペースで上昇しない場合や、また実勢レートよりも先にピークをつけた場合は、マーケットが反転する警告と見られます。

さて、MACDで使われる指数平滑移動平均ですが、「平滑化」というと難しい響きですが、「スムージング」したもの、もっと分かりやすく言えば「ならした」ものと言えます。余談ですが、このMACDを「平滑移動平均」と呼び、「単純移動平均」と区別することもあるようです。こうして単純移動平均を平滑化することにより、単純移動平均の最大の欠点であった、遅行性に伴うタイムラグを克服できるという利点があります。

実勢レートが高値を更新して上昇しているのにMACDが高値を更新できない場合は「売りシグナル」となります。これの逆は「買いシグナル」です。実勢レートが高値を更新しているにもかかわらずMACDやモメンタムが同じペースで上昇しない場合や、また実勢レートよりも先にピークをつけた場合は、マーケットが反転する警告と見られます。

実勢レートが高値を更新して上昇しているのにMACDが高値を更新できない場合は「売りシグナル」となります。これの逆は「買いシグナル」です。実勢レートが高値を更新しているにもかかわらずMACDやモメンタムが同じペースで上昇しない場合や、また実勢レートよりも先にピークをつけた場合は、マーケットが反転する警告と見られます。さて、MACDで使われる指数平滑移動平均ですが、「平滑化」というと難しい響きですが、「スムージング」したもの、もっと分かりやすく言えば「ならした」ものと言えます。余談ですが、このMACDを「平滑移動平均」と呼び、「単純移動平均」と区別することもあるようです。こうして単純移動平均を平滑化することにより、単純移動平均の最大の欠点であった、遅行性に伴うタイムラグを克服できるという利点があります。

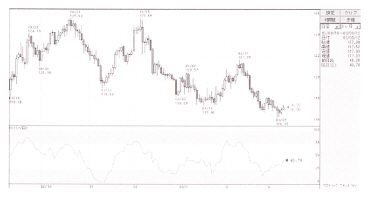

順位相関係数とは、時系列(日付)とその間につけた値段の高さのそれぞれに順位をつけ、それらの相関関係をもとに売買タイミングの判断を測るテクニカル指標です。本来統計学で用いられる「スピアマンの順位相関係数」を相場分析に応用したもので、Y軸は+100%から-100%で表されます。

わかりやすくいいますと、「時間の順位と価格の順位がまったく同じ」場合は期間が新しくなるにつれて毎日価格が上昇していることを意味し、「時間の順位と価の順位が相関している」ことを表します。

わかりやすくいいますと、「時間の順位と価格の順位がまったく同じ」場合は期間が新しくなるにつれて毎日価格が上昇していることを意味し、「時間の順位と価の順位が相関している」ことを表します。

この場合、RCIは「+100%」に近づきます。反対に「時間の順位と価格の順位がまったく逆」の場合は期間が新しくなるにつれて価格が下落していることを意味し、「時間の順位と価格の順位が逆相関している」ことを表します。この場合RCIは「-100%」に近づきます。このようにRCIは時間の順位と価格の順位の相関関係を数値化したモメンタムオシレーターです。

他のオシレーター系テクニカル指標と同様に「買われすぎ」「売られすぎを数値で容易に判断することができます。活用法は主に2つあり、MACDや単純移動平均線のように、短期と中期といった期間設定の異なる2つのRCIをとり、2本のラインの交差を転換のサインとするものと、短期RCIが中長期RCIを下から上抜けた点を買いサイン、その逆を売りサインとするものがあります。単にRCIがマイナスからプラスに入ったところを買いサイン、プラスからマイナスに入ったところを売りサインと見なすこともできます。

わかりやすくいいますと、「時間の順位と価格の順位がまったく同じ」場合は期間が新しくなるにつれて毎日価格が上昇していることを意味し、「時間の順位と価の順位が相関している」ことを表します。

わかりやすくいいますと、「時間の順位と価格の順位がまったく同じ」場合は期間が新しくなるにつれて毎日価格が上昇していることを意味し、「時間の順位と価の順位が相関している」ことを表します。この場合、RCIは「+100%」に近づきます。反対に「時間の順位と価格の順位がまったく逆」の場合は期間が新しくなるにつれて価格が下落していることを意味し、「時間の順位と価格の順位が逆相関している」ことを表します。この場合RCIは「-100%」に近づきます。このようにRCIは時間の順位と価格の順位の相関関係を数値化したモメンタムオシレーターです。

他のオシレーター系テクニカル指標と同様に「買われすぎ」「売られすぎを数値で容易に判断することができます。活用法は主に2つあり、MACDや単純移動平均線のように、短期と中期といった期間設定の異なる2つのRCIをとり、2本のラインの交差を転換のサインとするものと、短期RCIが中長期RCIを下から上抜けた点を買いサイン、その逆を売りサインとするものがあります。単にRCIがマイナスからプラスに入ったところを買いサイン、プラスからマイナスに入ったところを売りサインと見なすこともできます。

ボリンジャーバンドは中央にある「移動平均線」と上下に2本ずつある「標準偏差バンド」から構成されており、統計的に大半の価格がこの標準偏差バンドの中で推移するという前提で、もっとも外側にあるバンド(標準偏差2)に価格が近づけば逆張りをするといったオシレーター分析ツールとして考案されました。標準偏差とは、データのばらつき具合を示すものです。

マーケットの価格が正規分布すると仮定すれば、内側のバンド(標準偏差1)の中に68%の価格が推移し、標準偏差2バンドの中に95%の価格が推移します。最近では、逆張り指標としてのみの使われ方ではなく、トレンドフォローの指標として使われることも多くなってきました。

マーケットの価格が正規分布すると仮定すれば、内側のバンド(標準偏差1)の中に68%の価格が推移し、標準偏差2バンドの中に95%の価格が推移します。最近では、逆張り指標としてのみの使われ方ではなく、トレンドフォローの指標として使われることも多くなってきました。

具体的に述べますと、価格が標準偏差2バンドをブレイクしたまま、その勢いがとまらないような場合はトレンドが発生したと考え、その際、DMIなどのトレンドの有無を見る指標でも同様にトレンドが確認できる場合は、標準偏差2バンドをブレイクした方向にポジションをとるといったものです。その際のポイントとして、終値のデータで標準偏差2を規定する場合は、終値が標準偏差2バンドを連続してブレイクしたのを確認してからポジションをとるほうが無難でしょう。

マーケットの価格が正規分布すると仮定すれば、内側のバンド(標準偏差1)の中に68%の価格が推移し、標準偏差2バンドの中に95%の価格が推移します。最近では、逆張り指標としてのみの使われ方ではなく、トレンドフォローの指標として使われることも多くなってきました。

マーケットの価格が正規分布すると仮定すれば、内側のバンド(標準偏差1)の中に68%の価格が推移し、標準偏差2バンドの中に95%の価格が推移します。最近では、逆張り指標としてのみの使われ方ではなく、トレンドフォローの指標として使われることも多くなってきました。具体的に述べますと、価格が標準偏差2バンドをブレイクしたまま、その勢いがとまらないような場合はトレンドが発生したと考え、その際、DMIなどのトレンドの有無を見る指標でも同様にトレンドが確認できる場合は、標準偏差2バンドをブレイクした方向にポジションをとるといったものです。その際のポイントとして、終値のデータで標準偏差2を規定する場合は、終値が標準偏差2バンドを連続してブレイクしたのを確認してからポジションをとるほうが無難でしょう。

これまでに紹介してきましたテクニカル分析は、そのほとんどが米国のテクニカルアナリストによって生み出されたものでしたが、この一目均衡表は日本の一目山人翁が開発した、和製の分析手法でローソク足と5本の線から構成されており、日本国内だけでなく海外でも「lchimoku Charts」として広く用いられています。

時間論にこそその真骨頂があるとされていますが、時間を重要視する手法として「一目均衡表」と「ギャン理論」が双璧をなしています。

時間論にこそその真骨頂があるとされていますが、時間を重要視する手法として「一目均衡表」と「ギャン理論」が双璧をなしています。

言う間論を主軸に波動論、水準論の3本柱からなり、そのまま1つの相場哲学を構成しているこの分析ツールは、あまりにも奥が深すぎて、説明するのもはばかられるため、簡単に概要だけを述べます。

一目均衡表を構成する5つの折れ線グラフとは、

転換線 当日を含む過去9日間の最高値と最安値の中間値を当日の転換値とし、それを線で結んだもの。

転換線(9日間の最高値十9日間の最安値)/2

基準線 当日を含む過去26日間の最高値と最安値の中間値を当日の基準値とし、それを線で結んだもの。

基準線=(26日間の最高値十26日間の最安値)/2

先行スパン1 転換値と基準値の中間値を、当日を含む26日先にプロットしたものを先行スパン1とする。

先行スパン1=(転換値十基準値)/2

先行スパン2 当日を含む過去52日間の最高値と最安値の中間値を、当日を含む26日先にプロットしたものを先行スパン2とする。

先行スパン2=(52日間の最高値十52日間の最安値)/2

遅行スパン 当日の終値を、当日を含む26日前の遅行スパンとする。*遅行スパン以外はすべてザラバ値段を採用する。

先行スパン1と先行スパン2の間の部分が抵抗帯で、「雪」または「帯」と呼ばれます。価格がこの抵抗帯を通過するときに、支持や抵抗線となり価格に影響を与えるものといわれます。

一目均衡表の判断と主な見方について

【ローソク足と基準線の位置関係】

ローソク足が基準線より上...上昇トレンド

ローソク足が基準線より下...下降トレンド

【基準線と転換線の位置関係】

転換線が基準線より上...上昇トレンド

転換線が基準線より下...下降トレンド

転視線が基準線を下から上へ突き抜けた場合(ゴールデン・クロス)

...買いシグナル

転換線が基準線を上から下へ突き抜けた場合(デッド・クロス)

...売りシグナル

【基準線と「雲」(先行スパン)の位置関係】

ローソク足が「雲」を下から上へ突き抜けた場合‥・買いシグナル

ローソク足が「雲」を上から下へ突き抜けた場合‥・売りシグナル

【基準線と遅行スパンの位置関係】

遅行スパンがローソク足を下から上へ突き抜けた場合‥・買いシグナル

運行スパンがローソク足を上から下へ突き抜けた場合‥・売りシグナル

時間論にこそその真骨頂があるとされていますが、時間を重要視する手法として「一目均衡表」と「ギャン理論」が双璧をなしています。

時間論にこそその真骨頂があるとされていますが、時間を重要視する手法として「一目均衡表」と「ギャン理論」が双璧をなしています。言う間論を主軸に波動論、水準論の3本柱からなり、そのまま1つの相場哲学を構成しているこの分析ツールは、あまりにも奥が深すぎて、説明するのもはばかられるため、簡単に概要だけを述べます。

一目均衡表を構成する5つの折れ線グラフとは、

転換線 当日を含む過去9日間の最高値と最安値の中間値を当日の転換値とし、それを線で結んだもの。

転換線(9日間の最高値十9日間の最安値)/2

基準線 当日を含む過去26日間の最高値と最安値の中間値を当日の基準値とし、それを線で結んだもの。

基準線=(26日間の最高値十26日間の最安値)/2

先行スパン1 転換値と基準値の中間値を、当日を含む26日先にプロットしたものを先行スパン1とする。

先行スパン1=(転換値十基準値)/2

先行スパン2 当日を含む過去52日間の最高値と最安値の中間値を、当日を含む26日先にプロットしたものを先行スパン2とする。

先行スパン2=(52日間の最高値十52日間の最安値)/2

遅行スパン 当日の終値を、当日を含む26日前の遅行スパンとする。*遅行スパン以外はすべてザラバ値段を採用する。

先行スパン1と先行スパン2の間の部分が抵抗帯で、「雪」または「帯」と呼ばれます。価格がこの抵抗帯を通過するときに、支持や抵抗線となり価格に影響を与えるものといわれます。

一目均衡表の判断と主な見方について

【ローソク足と基準線の位置関係】

ローソク足が基準線より上...上昇トレンド

ローソク足が基準線より下...下降トレンド

【基準線と転換線の位置関係】

転換線が基準線より上...上昇トレンド

転換線が基準線より下...下降トレンド

転視線が基準線を下から上へ突き抜けた場合(ゴールデン・クロス)

...買いシグナル

転換線が基準線を上から下へ突き抜けた場合(デッド・クロス)

...売りシグナル

【基準線と「雲」(先行スパン)の位置関係】

ローソク足が「雲」を下から上へ突き抜けた場合‥・買いシグナル

ローソク足が「雲」を上から下へ突き抜けた場合‥・売りシグナル

【基準線と遅行スパンの位置関係】

遅行スパンがローソク足を下から上へ突き抜けた場合‥・買いシグナル

運行スパンがローソク足を上から下へ突き抜けた場合‥・売りシグナル